中国人民银行网站10日消息,中国人民银行决定创设“证券、基金、保险公司互换便利”,首期操作规模5000亿元。

来源:中国人民银行网站

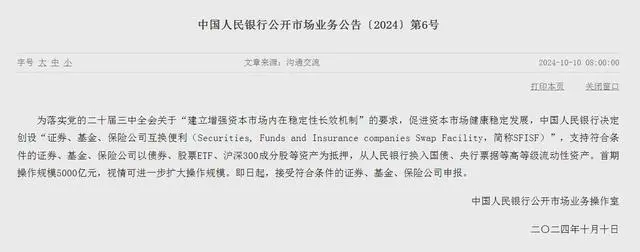

中国人民银行公开市场业务公告指出,为落实党的二十届三中全会关于“建立增强资本市场内在稳定性长效机制”的要求,促进资本市场健康稳定发展,中国人民银行决定创设“证券、基金、保险公司互换便利(Securities, Funds and Insurance companies Swap Facility,简称SFISF)”,支持符合条件的证券、基金、保险公司以债券、股票ETF、沪深300成分股等资产为抵押,从人民银行换入国债、央行票据等高等级流动性资产。首期操作规模5000亿元,视情可进一步扩大操作规模。即日起,接受符合条件的证券、基金、保险公司申报。

9月24日,中国人民银行行长潘功胜在国新办发布会上曾宣布,将创设证券、基金、保险公司互换便利,支持符合条件的证券、基金、保险公司通过资产质押,从中央银行获取流动性,将大幅提升资金获取能力和股票增持能力。创设专项再贷款,引导银行向上市公司和主要股东提供贷款,支持回购、增持股票。

方正证券首席经济学家芦哲指出,央行新设证券、基金、保险公司互换便利工具,高流动性资产进行出售后能获取现金,且通过这项工具获取的资金只能用于投资股票市场继续进行增持,这部分流动资金一方面可以大幅提振市场的活跃程度,另一方面,新增持的部分能实现再次抵押获取新资金,促进资金的正向循环。即通过央行新工具、机构加杠杆为市场注入大量流动性的方式,“耐心资本”能获取继续增持股票的资金来源。

芦哲进一步指出,今年通过ETF场内成交的战略资金总规模大约为7500亿元,资金或存在使用上限,而新工具疏通了“耐心资本”资金不足的问题,为“央行直接购买ETF”的机制提供了先行的试验田,极大地增强了市场信心。